文/豬力安(李彥慶) 圖/Shutterstock 內文圖片/金尉出版提供 責任編輯/吳丹華、陳莞欣

編按:退休後若遇上金融危機,帳戶損失超乎預期該怎麼辦?投資者需意識到市場下跌的風險,提前透過資產配置來減少自己受到市場波動的影響。親子理財教練豬力安模擬了3種資產配置情景說明,股債平衡會是較好的方法嗎?仍要視不同時空背景來仔細評估。

我常說,投資人最重要的功課之一就是學會如何處理空頭市場的下跌風險,通常不外乎3種方式:接受它、避開它、利用它。

接受它:接受市場下跌與資產減損,耐心等待市場回升。

避開它:及早減少或出清持股部位,盡可能降低損失。

利用它:逢低買進累積資產。

而「資產配置」可以說是一個3者兼具的權宜之計。

退休卻遇金融危機 哪種資產配置能減少下跌風險?

請試著想像一下這個情境,我們努力了多年,終於養成一隻價值1,200萬元的金雞母,正準備從中提領3%,也就是36萬元的金蛋開始享受退休生活,沒想到就遇上經濟衰退,股市遭遇強大逆風重挫,有如2008年金融海嘯重演!該怎麼辦才好?有沒有什麼方法可以降低市場波動的影響呢?

這裡補充說明一下,在原本的4%法則研究裡,只有第1年提領的比例是本金的4%,第2年起則根據前一年的提領金額加上通膨幅度,調整提領金額,但這裡採取比較大膽的試算方式,我們設定提領3%的金蛋,若以2021年台北市每人每月3萬多元的平均支出金額為準,無論金雞規模如何變化,每年都必須提領36萬元才能維持生活品質,所以我以36萬元作為最低提領額,提領方式是在每年最後一天賣出部分持股變現。當然,實務上在面對資產下跌時還是應該盡可能減少提領的金額。

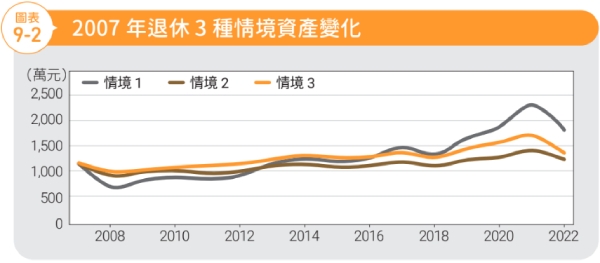

也許我們無法精準預測未來,但還是可以借鏡歷史。假設時光倒流,有位投資人剛好就是在2007年金融海嘯前的股市高點退休,應該如何因應?以下我追蹤了3種情境,以2008~2022年的實際市場走勢觀察退休後的金雞規模變化,結果如圖表9-1、圖表9-2所示。

情境1. 100%持股

這是原型金雞計畫的情境,完全持有大盤型 ETF(SPY)。由於股市在2009年初才真正落底,因此退休族2007年退休沒多久就經歷了超過50%的帳面損失,金雞規模一度不到600萬元,直到2008年底時回升至682萬元。而且因為資產大幅縮水,每年提領36萬元的預算實際上已經遠超過3%的比例,壓力實在不小。

所幸後來市場回穩,金雞規模在2014年底重新站回1,200萬元大關,之後幾乎每年都能維持在1,200萬元以上,而且到2022年7年來總共提領252萬元,不僅能維持基本的生活水平,之後提領的金蛋也都超過36萬元,可以跟上通貨膨脹的變化。在這個情境下,雖然順利度過經濟逆風的難關,不過坦白說過程相當煎熬。(相關閱讀:49歲提早退休,卻遇到股災、通膨!嫺人:兼顧安心成長的投資法,以及5個股災時的好生活提案)

情境2. 50%持股+50%現金

調整金雞的「體質」,改為每年底提領金蛋後進行「再平衡」,也就是低買高賣,如果現金占資產比超過50%,就把超額的部分投入股市ETF;相反地,如果ETF市值占比超過50%,就賣出超額部分,將股市ETF與現金的比例維持在 50:50的平衡點,而且每年底都重新調整一次。

由於持股減半,所以在2008年的大空頭市場中,損失的情況也大幅減半,相較於情境1的金雞縮水了41.4%,情境2在2008年底只縮水22.2%,退休族的壓力獲得舒緩。不過,由於持股減半,現金無法增值,所以在後來股市回升的年度裡,金雞成長幅度也不如情境1的100%持股,一直到2019年才重新回復到1,200萬元的規模,期間提領金蛋的總額也相對較少,如果是在通膨高漲的環境下,生活品質可能會打折。

情境3. 50%持股+50%公債

和情境2一樣每年「再平衡」,但採用「股債平衡」方式,除了保留一半資產持續投資股市ETF之外,另一半則改投資美國政府公債ETF。

由於股市崩盤時公債逆勢上漲,發揮避險效果,所以這隻金雞在2008年縮水的情況最輕微,只有‒15.6%,大幅緩解退休族的壓力。而且在股市回升的年度裡,仍能保持一定的成長幅度,讓金雞在2013年就領先重返1,200萬元的規模,雖然後續的成長幅度不若情境 1,不過也都能維持在1,200萬元的水平以上,而且每年提領的金蛋也能隨著金雞規模穩健成長。

由此可知,金融危機發生時,情境 1 完全持有股票ETF的波動對退休族的壓力最大;情境2藉由減碼變現的方式來降低波動程度;情境3進一步將現金投入公債ETF,可以說是兼顧成長與防守的折衷方案,適合退休族作為資產配置的參考選擇之一。

政府公債相對穩健保守 但避險功能也有失效時

債券是一種「向大眾借錢」的概念,而根據發行單位的不同,債券可以簡單分為政府債券和公司債券,其中政府債券也就是公債。

公債是由國家政府發行的債券,被視為最安全的債券形式之一,畢竟國家向你借錢,由政府保證付息、到期時還錢,是一種相對保守穩健的投資工具。不過有些國家政治、經濟發展不穩定,還是有倒債風險,因此在我們的退休投資組合中,是選擇全球經濟霸主美國的公債。而由公司企業發行的債券,雖然通常具有較高的利率(可以拿到較高的利息),但相對風險也較高,因為企業的經營狀況會影響債券的償還能力,一旦公司倒閉,可能血本無虧。

前面提到「由於股市崩盤時公債逆勢上漲,發揮避險效果」,為什麼公債可以降低投資組合的波動?主要是因為,當經濟衰退引發股災時,央行通常會採取降息政策紓困,進而導致公債的殖利率跟著下滑,例如2020年疫情初期就是一個經典的案例。

而公債(ETF)的價格和殖利率呈現反向關係,當殖利率下滑時,公債(ETF)價格上揚。

舉例來說,2007年 1 月美國10年期公債殖利率高點約4.9%,在金融海嘯後一路下滑至2009年 1 月低點約2.15%,同期間美國10年期公債 ETF(IEF)則是從81.64美元上漲至99.22美元,漲幅約21.5%。

不過,公債ETF在的避險特性並非百分之百適用,例如在2022年,美國央行為了遏止通膨,連續快速調升利率緊縮資金,市場就出現了「股債齊跌」的罕見情況。

相較於2008、2020年政府公債發揮了良好的避險效果,在2022年的政府公債則是完全相反地疲弱。如果從2020年3月,美國聯準會迅速降息與實施QE 政策起算,截至2023年10月的低點,美國10年期公債ETF(IEF)已從123.41美元高點下跌至88.86美元,跌幅高達27.99%,比起股市的空頭市場一點也不遑多讓。

自1980年代以來,美國10年期公債殖利率從15%以上的高峰大幅下降至2020年初的0.398%低點,開啟了債券市場40年的大多頭(殖利率下跌、債券價格上漲),如圖表 9-4 所示。

管理投資組合是一輩子的功課

由於股市與債市長期走揚,但在短期股市修正時又能互補,造就了所謂「股債平衡」策略的傑出表現,這也是許多國際大型機構投資人所熟悉的投資方式,例如全球規模最大的避險基金橋水(BridgeWater)就是以善用相關策略管理資金而聞名。(相關閱讀:50歲開始存錢,退休後如何月領6萬?台大財金系教授陳彥行:股債平衡加另類資產,到老都有錢花)

然而這個利率長期下滑的趨勢,直到2022年由於通膨因素,又開始快速回升到接近5%的水平,雖然我個人揣測未來公債殖利率應該不容易回到2位數百分比的光景,不過個人的經驗有限,畢竟我沒有真正經歷過1970年代前的債券大空頭市場(殖利率飆升、債券價格暴跌),所以未來如果真的因為某些事件再次觸發長期的高通膨環境或殖利率上漲,那麼債券市場的大空頭也可能捲土重來。

因此,股債平衡策略雖然實用,然而當投資人身處於升息循環的時空時,或許還是得暫時避免參與債券類型的投資,以免遭受股債齊跌的雙重打擊。以2022年的經驗,選擇股票配置部分現金可能會是更務實的選擇。

相對地,如果未來利率再次進入降息循環,債券投資的優點又會再次發揮功能了,這也是我們必須借鏡與持續關注的變化,再一次證明,管理投資組合真的是投資人一輩子的功課。

但話說回來,如果金雞規模已經成長到遠超過一生所需的水平,不一定要執著在金雞的管理,或許更應該把時間心力投注在生活的當下,以及回饋與傳承,幫助他人與社會變得更好,其實更有意義!

Tips!善用網路工具 模擬資產配置狀況

網路上有許多模擬資產配置的工具網站,可以回顧歷史的投資成果,例如Portfolio Visualizer。有興趣的讀者歡迎利用這個網站自行配置不同比例的ETF投資組合,觀察近40年的資產變化,相信對管理個人投資組合會有更清楚的認識。再次提醒,歷史績效並不能保證未來績效。

(本文摘自豬力安(李彥慶)著,《豬力安親子理財教練:學校沒教但孩子一定要學的9堂理財課》,金尉出版)